Nico Pattyn

Wie betaalt de factuur van de lagere loonkosten?

De loonkosten, meer bepaald de werkgeversbijdragen, zullen na de verkiezingen omlaag gaan, klinkt het. Dat betekent volgens Nico Pattyn een netto-overdracht van middelen van de sociale zekerheid naar de werkgevers

De loonkosten, meer bepaald de werkgeversbijdragen, zullen na de verkiezingen omlaag gaan. De politieke partijen nemen dit thema stuk voor stuk in hun programma op en komen met min of meer becijferde voorstellen voor de dag. Hoe met de minderinkomsten voor de sociale zekerheid zal omgesprongen worden, daarover verschillen de partijen dan weer wel van mening, en dat wordt de belangrijkste inzet van de verkiezingen.

Het werkgeversstandpunt

Deze week vervoegde ook het VBO het debat. Hun argumenten zijn weinig verrassend. De tabellen waarop ze zich baseren mogen ons evenmin verbazen. Het VBO is een belangenorganisatie, en men kiest dan ook die cijfers die de boodschap die men wil brengen zoveel mogelijk kracht kunnen bijzetten. En die boodschap is de patronale bijdragen verlagen, en dit niet te compenseren door andere inkomsten voor de sociale zekerheid en de overheid.

Het VBO hanteert zijn cijfers selectief. Zo worden voor de loonwig, het verschil tussen de loonkosten voor de werkgever en het nettoloon van de werknemer, cijfers voor alleenstaanden zonder kinderen gegeven. Voor deze categorie zijn de cijfers in België inderdaad het hoogst, maar ze vergelijken niet de gemiddelde loonwig.

Maar dat is niet hun voornaamste punt. Het VBO vertrekt van de vaststelling dat de loonkosten in België zeer hoog zijn. Dit is correct. Er zou volgens hen 7,5 miljard euro nodig zijn indien we de loonkosten tot het gemiddelde van onze drie voornaamste handelspartners willen terug brengen. En er wordt meteen bij gezegd dat volgens sommigen om dit te financieren ‘andere belastingen dan maar met eenzelfde bedrag moeten stijgen’.

Het VBO neemt wel de andere extreme positie in, bepleit louter besparingen, en kant zich tegen een tax shift waarbij de minderinkomsten gecompenseerd worden door heffingen op consumptie, milieubelastende activiteiten en/of vermogenswinst. Er wordt beweerd dat de belastingen in België op alle terreinen hoog zijn. Daarvoor wordt dan verwezen naar het percentage belastingopbrengsten op kapitaal ten aanzien van het BBP, dat in België hoog ligt.

Is er marge voor een tax shift?

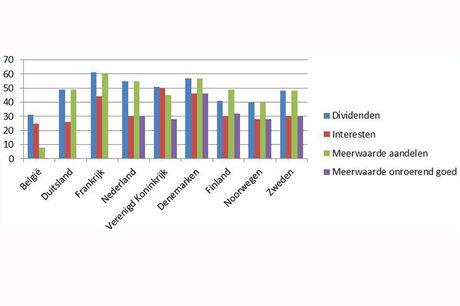

In onderstaande tabel vergelijken we de heffingen op dividenden, interesten en meerwaarde kapitaal en onroerend goed in 2012 voor België, de buurlanden en de Scandinavische landen. Deze cijfers zeggen iets helemaal anders dan de zorgvuldig geselecteerde tabel van het VBO.

De werkgeversbijdragen verlagen is een netto-overdracht van middelen van de sociale zekerheid naar de werkgevers

België heeft voor de vier domeinen telkens het laagste belastingtarief. Hoezo geen ruimte voor een tax shift? Als de inkomsten uit vermogen ten opzichte van het BBP toch hoger liggen dan deze tarieven doen verwachten, dan heeft dat te maken met de omvang van de vermogens in België, die vooral bij transacties (bij verkoop, erfenis) worden belast.

Verlaging van de werkgeversbijdragen betekent netto een overdracht van middelen van de sociale zekerheid naar de werkgevers. Zonder alternatieve inkomsten betekent dit besparingen in de sociale zekerheid en bij de overheid. Besparingen die velen zullen voelen, vooral dan de gepensioneerden, de zieken, de mensen met een uitkering, en dit voor een belastingvermindering die slechts diegenen die mensen in loondienst hebben zullen voelen, en niet de zogenaamde hardwerkende loontrekkenden. Behalve hopelijk degenen die de in het vooruitzicht gestelde extra jobs kunnen bemachtigen.

Het is een keuze waar vraagtekens bij kunnen geplaatst worden en dat wordt het zeker als we zien dat er wel marge is om via andere inkomsten de sociale zekerheid op peil te houden. Want vermogensinkomsten worden èn weinig belast, èn ze zijn omvangrijk, èn ze zijn zeer ongelijk verdeeld. Dat blijkt o.a. uit een enquête van de Europese Bank. Nergens zijn de financiële vermogens in de Eurozone ongelijker verdeeld dan in België. Wanneer het VBO stelt dat de sterkste schouders de zwaarste lasten dragen, dan geldt dit enkel voor de inkomsten uit lonen en niet voor die uit vermogens.

Naar minder heffingen op arbeid, meer op vermogen

Metis pleit dus wel degelijk voor een tax shift. De verlaging van de loonkosten gebeurt best gericht, met de nadruk op de laagste lonen en degenen die moeilijk aan de bak komen op de arbeidsmarkt. En loonkosten spelen maar een beperkte rol voor het concurrentievermogen. Structurele handicaps als de energieafhankelijkheid van een groot deel van de industrie, een gebrek aan innovatie en de te eenzijdige oriëntering van de export op bepaalde markten moeten eveneens aangepakt worden.

Studies van het Planbureau hebben al aangetoond dat een algemene sociale bijdrage of heffingen op kapitaalsinkomens het beste alternatief vormen wanneer de inkomsten voor de sociale zekerheid dalen doordat de werkgeversbijdragen teruggeschroefd worden. De voorstellen van het VBO en een aantal politieke partijen (enkel besparingen) zorgen er voor dat niet een of andere abstracte staat, maar concrete mensen die van de sociale zekerheid gebruik dienen te maken de factuur voor de verlaging van de loonkosten betalen. Een tax shift bezorgt de factuur aan wie momenteel weinig bijdraagt, en nochtans sterke schouders heeft.

Fout opgemerkt of meer nieuws? Meld het hier