Wat het GameStop-debacle zegt over Amerika

Een horde Reddit-gebruikers kocht massaal aandelen van kwakkelende Amerikaanse (winkel)bedrijven om hedgefondsen een hak te zetten – een zogenaamde ‘short squeeze’. Het debat over of de ‘squeezers’ helden of schurken zijn, zegt veel over de polarisatie in de Amerikaanse samenleving.

Het was een ongekende week op de Amerikaanse beurzen, met repercussies in het hele land: van Wall Street tot Washington DC tot Silicon Valley.

In het kort gebeurde dit: een groep Reddit-gebruikers werkten op het subforum WallStreetBets maandenlang aan het plan om aandelen te kopen in kwakkelende bedrijven als GameStop (een winkelketen die voornamelijk videogames verkoopt) en AMC (een bioscoopketen die door de coronacrisis flink in de financiële problemen zit). Hedgefondsen uit New York hadden het namelijk op die bedrijven gemunt en namen een zogenaamde baissepositie in – in het Engels wordt dat short sellinggenoemd. Hoe dat precies werkt is een ingewikkeld verhaal, maar het komt er op neer dat beleggers die short gaan, in dit geval de hedgefondsen, winst maken als de koers van een bedrijf daalt. Je sluit in feite een weddenschap dat een bedrijf het niet gaat redden.

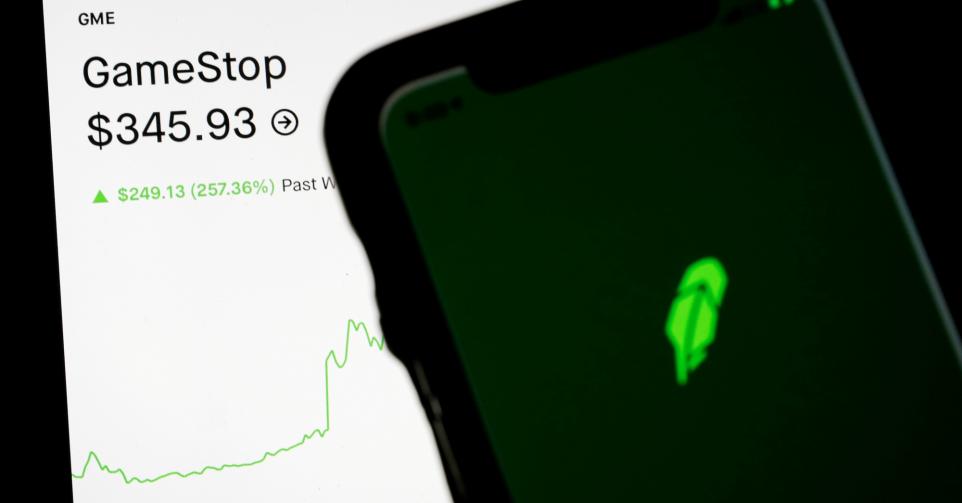

De horde die via Reddit en later Twitter gemobiliseerd werd en massaal aandelen ging inkopen van de bedrijven waar hedgefondsen short op gingen, zorgde ervoor dat de koersen van die bedrijven juist flink stegen. Het aandeel van Gamestop steeg in twee weken met 1000 procent.

Dat werd niet alleen maar ingegeven door de Reddit-horde. Toen het aandeel flink begon te stijgen, haakten particuliere beleggers al snel aan. Vooral via de populaire app Robinhood*, waar particulieren zonder transactiekosten aandelen kunnen verhandelen, werd flink ingezet om een graantje mee te pikken van de ongekende koersstijging. Volgens berichten zou halverwege de week de helft van de Robinhood-gebruikers een positie in GameStop hebben (waarbij ook fractionele aandelen werden meegeteld).

Tot Robinhood er donderdag een stokje voor stak. Gebruikers konden Gamestop-aandelen nog wel verkopen maar niet meer aankopen. Gelijk kelderde de koers met 73 procent.

Inmiddels laat Robinhood weer voorzichtige handel van de aandelen in kwestie toe en het aandeel GameStop staat nog altijd vele, vele malen hoger dan een paar weken geleden. De hedgefondsen die short gingen op GameStop zouden in totaal zo’n vijf miljard dollar zijn kwijtgeraakt. De meest fanatieke Reddit-investeerders hebben juist miljoenen verdiend.

Koekje van eigen deeg

De vraag is wat er nu gaat gebeuren. Het Witte Huis zei woensdag al de boel in de gaten te houden, en de toezichthouder Securities and Exchange Commission (SEC) gaf vrijdag aan de situatie te ‘monitoren en evalueren’.

De hedgefondsen, ook degene die niet geraakt zijn door de stunt, schreeuwen moord en brand. Volgens Wall Street-insiders gaat het hier om marktmanipulatie en moeten vooral de aanjagers van de short squeeze gestraft worden. Daarbij kijken ze naar Washington DC, die orde op zaken zou moeten stellen.

Die toon valt niet overal in even goede aarde. Robert Reich, hoogleraar economie aan de universiteit van Berkeley en minister van Arbeid onder Bill Clinton liet zich nadrukkelijk uit over de kwestie. Op Twitter zei hij dat de hedgefondsen die de Reddit-horde verwijten een vuil spelletje te spelen, de pot zijn die de ketel verwijten dat-ie zwart is.

https://twitter.com/RBReich/status/1354600757660585984Robert Reichhttps://twitter.com/RBReich

If Redditors rallying GameStop is unacceptable market manipulation, what would you call it when greedy Wall Street bankers gambled away our entire economy in 2008 and faced no consequences?

— Robert Reich (@RBReich) January 28, 2021

Je kan jouw keuzes op elk moment wijzigen door onderaan de site op "Cookie-instellingen" te klikken."

550rich3153600000Twitterhttps://twitter.com1.0

Reich staat amper alleen in die visie. Overal op sociale media waren dergelijke geluiden te horen.

En het was juist de insteek van de Reddit-horde om hedgefondsen een koekje van eigen deeg te geven, zegt Jaime Rogozinski, de Mexicaan die in 2012 de subreddit WallStreetBets begon. ‘In plaats van een soort Occupy Wall Street te zijn, die borden omhoog houden waarop staat dat het allemaal niet eerlijk is, vaart de subreddit een andere koers. “Prima, wij kunnen dit spelletje ook spelen”, is de gedachte’, zei Rogozinski tegen het magazine Fortune.

De leden van WallStreetBets zien zichzelf in feite als een moderne Robin Hood, die het geld van de rijken afneemt en onder de armen verspreidt. Want niet alleen de Reddit-handelaars zijn rijk geworden van de stunt. Ook andere particuliere beleggers die toevallig GameStop-aandelen hadden, mogen zich in de handen wrijven. Een tienjarige jongen uit de staat Texas bijvoorbeeld, die eind 2019 voor de feestdag Kwanzaa tien aandelen GameStop had gekregen van zijn moeder. Zijn portfolio was eerder zo’n zestig dollar waard. Deze week cashte hij ze in voor 3200 dollar.

Robinhood als stroman

Daarom is het juist zo merkwaardig dat de app Robinhood – die de naam koos omdat het de missie heeft de financiële markten toegankelijker te maken, zodat ook anderen dan de elite er van kunnen profiteren – zo in het verdomhoekje is beland. Robinhood is al aangeklaagd door gebruikers en Google verwijderde ruim 100.000 negatieve reviews in de Google Play Store omdat de populariteit van de app kelderde.

Robinhood legde in eerste instantie niet echt uit waarom het de handel stil legde, al was de boodschap later dat het erom ging dat het bedrijf door de toegenomen handel niet aan de kapitaaleisen kon voldoen die de SEC stelt aan brokers.

Maar aan die lezing wordt openlijk getwijfeld, onder andere door de progressieve Democrate Alexandria Ocasio-Cortez. Op haar Twitch-kanaal nam ze ruim de tijd om te praten over de gang van zaken rond Robinhood en de GameStop-affaire, op Twitter zei ze het korter: ze is bereid in de financiële commissie van het Huis der Afgevaardigden (waar ze lid van is) een hoorzitting van de Robinhood-CEO te vragen. Ocasio-Cortez kreeg al snel bijval van andere afgevaardigden, waaronder Ro Khanna, de Democraat die Santa Clara in Californië vertegenwoordigt. Dat is het hart van Silicon Valley, de thuisplaats van Robinhood.

https://twitter.com/RoKhanna/status/1354835649250078722Ro Khannahttps://twitter.com/RoKhanna

Yes @aoc. We need an investigation into RobinhoodApp’s decision and who influenced that. And this shows the need for a financial transaction tax on hedge fund shorting and SEC regulations on short selling practices. https://t.co/mYX8Ab3JwH

— Ro Khanna (@RoKhanna) January 28, 2021

Je kan jouw keuzes op elk moment wijzigen door onderaan de site op "Cookie-instellingen" te klikken."

550rich3153600000Twitterhttps://twitter.com1.0

De reden dat Ocasio-Cortez, Khanna, en vele anderen twijfelen aan de argumenten die Robinhood levert voor het stopleggen van de aandelenhandel, is hoe het bedrijf geld verdient. Robinhood is populair omdat het aandelenhandel supermakkelijk maakt, en het daarbij geen commissies rekent.

Maar het bedrijf moet natuurlijk wel omzet draaien. Dat doet het door de daadwerkelijke executie van aandelenhandel uit te besteden. Zodra een Robinhood-gebruiker een aandeel koopt, wordt de executie uitbesteed aan Citadel Securities. Dat is een hedgefonds uit Chicago, dat Robinhood betaalt voor die uitbesteding. Maar Citadel LLC, het moederbedrijf van dezelfde eigenaar, Ken Griffin, was ook het bedrijf dat hedgefonds Melvin Capital Management deze week uit de penarie haalde met een bailout van miljarden dollars. Melvin was een van de fondsen die flink de mist in gingen door de GameStop-affaire.

Het was juist de insteek van de Reddit-horde om hedgefondsen een koekje van eigen deeg te geven.

Vanwege deze connectie wordt er aangenomen dat Robinhood als stroman van Citadel de handel stil legde. Voor de duidelijkheid: daar is vooralsnog geen bewijs voor, maar daarom roepen verschillende politici op de acties van met name Robinhood (maar ook van andere online brokers) rondom het GameStop-debacle te onderzoeken.

Zo’n onderzoek zou Robinhood bijzonder slecht uitkomen. In december werd het al eens op de vingers getikt door de SEC omdat het de belangen van z’n klanten niet juist zou behartigen, maar toen kwam het bedrijf eraf met een civiele boete. Robinhood wil in het eerste kwartaal van 2021 zelf naar de beurs. Een onderzoek van de financiële commissie van het Huis of de SEC kan het daarbij missen als kiespijn.

Splijtzwam

Wie de helden en schurken zijn in de hele gang van zaken, is afhankelijk van wie je het vraagt. De onvrede over hoe Wall Street handelt en hoe ver verwijderd het is van de gewone Amerikaan, is diepgeworteld. Die kloof werd afgelopen jaar des te duidelijker: terwijl de koersen op Wall Street bleven stijgen, verloren miljoenen Amerikanen hun baan vanwege de coronacrisis. Miljardairs werden miljarden rijker, terwijl de gewone Amerikaan maandenlang moest wachten op een cheque van 600 dollar, die pas vorige week binnenkwam. Ondertussen hebben miljoenen Amerikanen moeite het hoofd boven water te houden.

Nu zijn de VS al decennia een land waarin de economische ongelijkheid groter is dan in de meeste Europese landen. Daarbij gaat het niet alleen om inkomen, maar ook om vermogen. Onder het mom van economische vrijheid wordt het bedrijfsleven geen strobreed in de weg gelegd. Dat dat tot excessen heeft geleid heeft zich al vele malen bewezen. De dotcom-crisis aan het begin van de eeuw is een voorbeeld, de globale financiële crisis die in de VS begon in 2008 een andere.

De ongelijkheid tussen de haves en have-nots is meer dan ooit een splijtzwam in de Amerikaanse samenleving.

Maar die ongelijkheid tussen de haves en have-nots is meer dan ooit een splijtzwam in de Amerikaanse samenleving. De poging van een groep Reddit-gebruikers om de elite een lesje te leren wordt daarom verwelkomd door velen – zeker door millennials, die met de coronacrisis nu al de tweede grote financiële crisis van hun volwassen leven meemaken. Tel daarbij op dat internetbedrijven als Reddit gelijkdenkenden als geen ander kan helpen mobiliseren, en dat apps als Robinhood de drempel voor toegang tot de financiële markten hebben weggenomen, en een tafereel zoals we dat afgelopen week hebben aanschouwd lijkt achteraf gezien haast onvermijdbaar. En het valt niet uit te sluiten dat dit soort acties blijven plaatsvinden.

* Om totale transparantie te betrachten: de auteur van dit stuk gebruikt de Robinhood-app ook op kleine schaal, maar heeft nooit aandelen gehad in bedrijven die deze week de inzet van een short squeeze waren.

Fout opgemerkt of meer nieuws? Meld het hier