Beleggen in angst: is het nu nog interessant om goud te kopen?

De goudprijs steeg dit jaar met meer dan 30 procent en sommigen zien aan die rally nog geen einde komen. Wat is er aan de hand en hoe interessant is goud als belegging?

Begin dit jaar kostte een troy ounce of circa 31 gram goud 2000 dollar, vandaag 2700 dollar. Omgerekend is één kilo goud nu zo’n 80.000 euro waard. Dat is een record. En veel specialisten zien de goudprijs tegen eind dit jaar stijgen tot 3000 dollar. Dat zou een prijsstijging van 50 procent betekenen in één jaar tijd. Zo’n rendement doet veel beleggers watertanden.

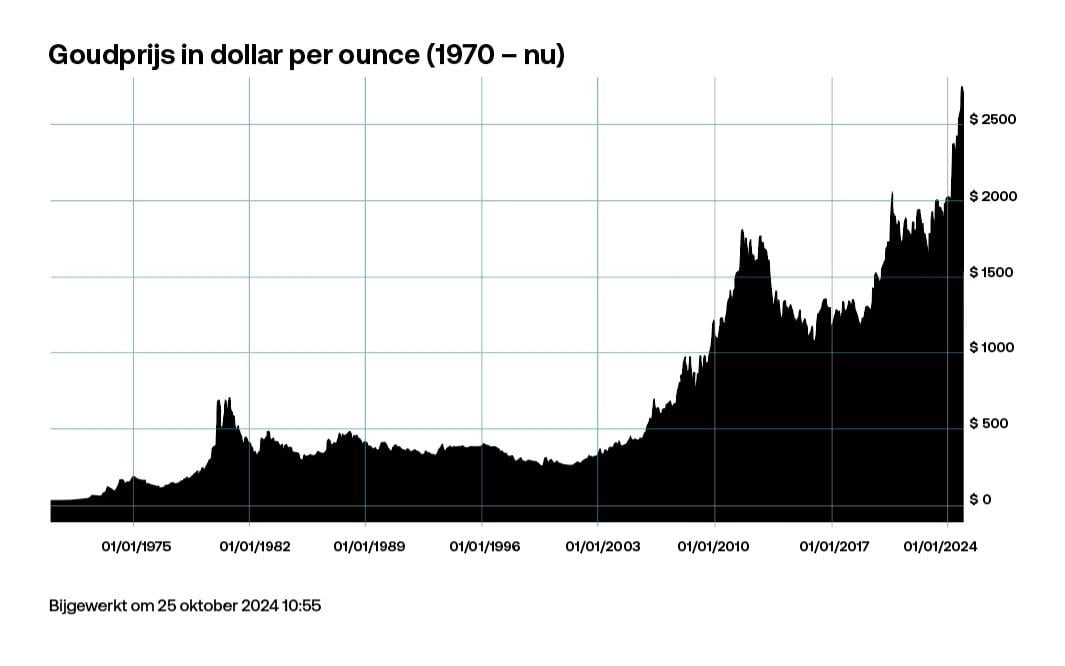

Goud spreekt al eeuwen tot de verbeelding. Het diende jarenlang als onderpand voor geld dat in omloop was. Volgens het akkoord van Bretton Woods, dat in 1944 tussen 44 landen werd afgesloten, konden dollars tegen een vaste hoeveelheid goud worden ingewisseld: 35 dollar voor een troy ounce. Toen het systeem van Bretton Woods in 1971 werd afgeschaft, begon de goudprijs te stijgen. Begin jaren 80 kostte een ounce goud al 700 dollar, als gevolg van de oliecrisis, de hoge inflatie en internationale conflicten. Daarna zou de prijs weer dalen, rond het jaar 2000 viel hij zelfs terug tot pakweg 280 dollar.

Goud is een dode belegging: het levert geen rente of dividend op, in tegenstelling tot het spaarboekje of aandelen.

Kanarie

Tussen 2006 en 2012 was er opnieuw een forse klim van de goudprijs, van 500 naar 1600 dollar voor een ounce. De bankencrisis van 2008 en vooral de eurocrisis die daarop volgde, vuurden de goudprijs aan. Tussen 2012 en 2018 stabiliseerde de goudprijs zich rond 1200 dollar, maar vanaf 2019, met de uitbraak van de covidcrisis werd de klim richting 1800 dollar aangevat. En sinds begin dit jaar gaat het crescendo. De bezorgdheid over een escalatie van het conflict in het Midden-Oosten speelt daarbij een belangrijke rol.

Beleggers zien goud als een veilige haven. Als er crisis dreigt, vluchten investeerders naar goud. Daarom wordt goud ook wel eens ‘de kanarie in de koolmijn’ genoemd: een stijgende goudprijs waarschuwt voor groot onheil. Maar de goudprijs is ook van andere factoren afhankelijk. De aankopen van centrale banken spelen bijvoorbeeld een belangrijke rol. Tussen 1980 en 2000 bouwden veel centrale banken hun goudreserves af, ook de Nationale Bank van België verkocht de voorbije decennia veel goud. Maar sinds 2015 kopen een aantal centrale banken weer goud aan. Vooral de monetaire autoriteiten in China, Turkije en India zijn zeer actief.

Goud wordt ook wel eens ‘de kanarie in de koolmijn’ genoemd: een stijgende goudprijs waarschuwt voor groot onheil.

Rendement

De forse klim van de goudprijs van de voorbije maanden doet beleggers met de ogen knipperen: met welke andere belegging kun je zo’n rendement halen? Maar ondanks die felle prijsstijging heeft toch niet iedereen het zo voor beleggen in goud. Tegenstanders wijzen erop dat goud geen economische of intrinsieke waarde heeft. Goud is geen industriële grondstof, het is en blijft vooral een edelmetaal waarvan de prijs grotendeels wordt bepaald door vraag en aanbod. De prijs van goud is met andere woorden ‘wat een zot ervoor wil geven’.

Goud is bovendien een dode belegging: het levert geen rente of dividend op, in tegenstelling tot het spaarboekje of aandelen. Meer nog, goudstaven of -munten moeten veilig worden bewaard, bijvoorbeeld in een (bank)kluis, wat zelfs geld kost. En goud noteert ook steeds in dollar, zodat rekening moet worden gehouden met de wisselkoers dollar/euro, want die bepaalt mee het rendement.

Goudmijn

Er zijn verschillende manieren om in goud te beleggen. Je kunt fysiek goud kopen, zoals bijvoorbeeld de bekende gouden munt Krugerrand, die exact één ounce weegt of goudstaven in allerlei gewichten. Vroeger kon dat in zowat elk bankkantoor, tegenwoordig moet je daarvoor bij een gespecialiseerde goudhandelaar aankloppen, die natuurlijk een commissie aanrekent.

Investeren in een goudmijn is risicovoller dan de aankoop van een goudstaaf. Een goudmijn kan failliet gaan, een goudstaaf niet.

Het is ook mogelijk om onrechtstreeks in goud te beleggen. Dat kun je door een goudtracker aan te schaffen, waarvan de koers de goudprijs op de voet volgt. Bekende goudtrackers zijn iShares Physical Gold en Invesco Physical Gold, die op de beurzen van Londen en Frankfurt noteren, of WisdomTree Physical Gold dat in Amsterdam wordt verhandeld. Trackers rekenen (lage) beheerskosten aan.

Een andere mogelijkheid is investeren in een goudmijn. Aandelen van goudmijnen zijn vaak een hefboom op goud. Bij een hoge goudprijs wordt het aandeel van een goudmijn veel meer waard, omdat de ontginningskosten niet navenant stijgen. Het grootste goudmijnbedrijf ter wereld, Newmont Mining, is beursgenoteerd, een andere bekende naam is Barrick Gold. Investeren in een goudmijn is risicovoller dan de aankoop van een goudstaaf, want een goudmijn kan failliet gaan, een goudstaaf niet. Je kunt het risico spreiden door een tracker te kopen die in verschillende goudmijnen belegt, zoals VanEck Junior Gold Miners, dat op de beurzen van Frankfurt en Londen noteert.

Waarom vluchten beleggers in onzekere tijden altijd naar goud?

Meesterbelegger

Loont het om vandaag nog in goud te beleggen? Sommigen zien de goudprijs nog stijgen tot 3000 dollar per ounce, maar toch is het na een felle klim altijd de vraag of de grote hausse niet al achter de rug ligt. Na de piek in 1980 bleef de goudkoers meer dan 20 jaar onder die prijs noteren. Na de recordkoers van 2012 duurde het acht jaar vooraleer die prijs opnieuw geëvenaard zou worden. Een terugval van de goudprijs, voor langere of kortere periode, is dus mogelijk.

Heel wat adviseurs raden aan om altijd een beetje goud in een beleggingsportefeuille aan te houden, naast aandelen en obligaties. De redenering luidt dan: de goudprijs stijgt in tijden van onrust, dus als aandelen en/of obligaties als gevolg van een crisis in waarde zakken, zal goud dat verlies gedeeltelijk opvangen. Daarom wordt wel eens gezegd dat het niet slecht is om tussen de 1 en 10 procent van de totale waarde van de beleggingsportefeuille te investeren in goud. Wie 10.000 euro belegt, zou dus volgens dat principe 100 tot 1000 euro mogen investeren in goud.

Maar is het nu nog altijd een goed moment om goud aan te schaffen? Om ‘meesterbelegger’ Warren Buffett te parafraseren: beleggen in goud is eigenlijk beleggen in angst en geloven dat die angst nog zal toenemen.